平成27年度税制改正大綱発表!!

税理士 佐々木 孝成

-

outline

-

平成27年度の税制改正大綱が平成26年12月30日に発表されましたので、取り急ぎ改正概要の速報をお送りいたします。以下記載事項のほかにも改正点はございますが、大きな改正点のみ記載しております。なお、ご不明な点は何なりと担当税理士、公認会計士にお問い合わせください。

【平成27年度税制改正大綱概要】

Ⅰ 法人税関係

(1)法人税の税率引き下げ

法人税の税率を23.9%(現行25.5%)に引き下げが平成27年4月1日以後に開始する事業年度から適用されます。なお、中小法人等の軽減税率の特例(所得金額のうち年800万円以下の部分の税率19%から15%)の適用期限が2年延長されます。

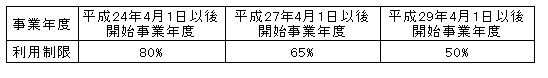

(2)欠損金の繰越控除制度等の控除限度額の引下げと繰越期間の延長

①平成27年4月1日から平成29年3月31日までの間に開始する事業年度について、繰越欠損金の適用金額が所得金額の100分の65相当額(現行100分の80相当額)までとされます。平成29年4月1日以後に開始する事業年度については、100分の50相当額とされます。

※中小法人等については現行の控除限度額が存置されます。(所得金額相当額まで控除でき利用制限なし)

②上記に伴い、平成29年4月1日以後に開始する事業年度について、欠損金の繰越期間が10年(現行9年)に延長されます。

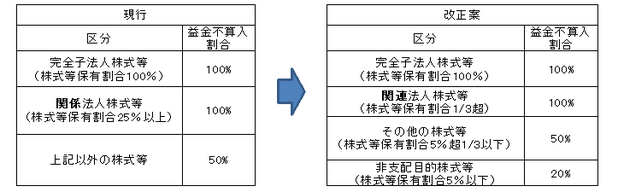

(3)受取配当等の益金不算入制度の益金不算入割合の引下げ

受取配当等の益金不算入割合が変更され、5%以上1/3以下保有している株式についての配当等の益金不算入割合が引き下げられます。

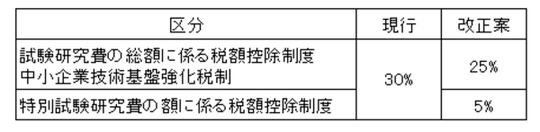

(4)研究開発税制の見直し

控除税額の上限を当期の法人税額の30%から引き下げられます。一方、特別試験究費の研究開発費に乗じる割合が引き上げられ、控除限度額が別枠で設けられます。

(5)所得拡大税制の適用要件緩和

基準年度の雇用者給与等と比較して、給与総額が増加された場合には税額控除が適用されますが、その増加率の適用要件が緩和されます。

① 平成27年4月1日前開始事業年度 2%以上

② 平成27年4月1日から平成28年3月31日までの間に開始した事業年度 3%以上

③ 平成28年4月1日から平成29年3月31日までの間に開始した事業年度 4%以上(中小企業者等は3%以上)

④ 平成29年4月1日から平成30年3月31日までの間に開始した事業年度 5%以上(中小企業者等は3%以上)

※③、④の現行は5%以上

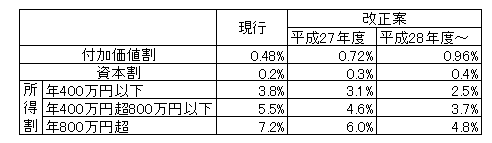

(6)法人事業税の外形標準課税の見直し

①資本金1億円超の普通法人の法人税事業税の標準税率を下記のように変更されます。

赤字会社でも適用される付加価値割、資本割の税率を引上げ、代わりに所得割の引き下げが行われます。

なお、中小法人等への外形標準課税の適用は見送られました。

※平成27年4月1日開始事業年度から適用予定

②地方法人特別税の税率改正

資本金1億円超の地方法人特別税の税率を平成27年度93.5%、平成28年度からは152.6%(現行67.4%)に変更されます。

③法人事業税の税率改正に伴う負担軽減措置

税率改正による負担額のうち、一定額を事業税から控除することができます。

(7)地方拠点強化税制の創設

①地方拠点建物等を取得した場合に特別償却又は税額控除が適用できる制度が創設されます。

②雇用促進税制の拡充

地方拠点強化実施計画に従って、移転又は新増設した特定施設である事業所における増加雇用者について税額控除の制度が適用されます。

(8)特定資産の買換えの期限延長

長期所有の土地、建物等から国内にある土地、建物、機械装置等への買換えについて、適用範囲から機械装置を除いたうえ、2年3ヶ月延長されます。(延長の結果、平成29年3月まで適用可能)

Ⅱ 消費税関係

消費税率の10%への引き上げ実施時期を平成29年4月1日とし、景気判断条項は付さずに実施されることになります。 なお、軽減税率については引き続き検討中とされています。

Ⅲ 資産税関係

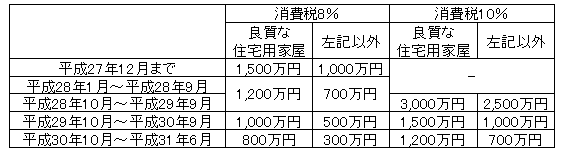

(1) 直系尊属から住宅取得資金の贈与を受けた場合の非課税措置の延長

直系尊属から住宅取得等資金の贈与を受けた場合の非課税措置を平成31年6月30日まで延長し、さらにその住宅用家屋の取得にかかる消費税の税率によって適用金額が2つに区分されます。

(2)相続時精算課税の特例の延長

特定の贈与者から住宅取得等資金の贈与を受けた場合の相続時精算課税の特例について、一定の省エネ改修工事等を加えたうえ、平成31年6月30日まで延長されます。

(3)結婚・子育て資金の一括贈与に係る贈与税の非課税措置の創設

結婚・子育て資金の支払いに充てるためにその直系尊属が金銭等を拠出し、金融機関等に信託等をした場合には、受贈者1人につき1,000万円まで非課税とされます。拠出期間は平成27年4月1日から平成31年3月31日までとなります。

なお、受贈者が50歳に達した場合や受贈者が死亡した場合などで残額がある場合には、贈与があったものとして受贈者に贈与税が課税されます。また、贈与者が亡くなった場合に残額がある場合には相続税の対象財産となります。

<対象費用>

・結婚に際して支出する婚礼に要する費用、住居に要する費用及び引っ越しに要する費用のうち一定のもの

・妊娠に要する費用、出産に要する費用、子の医療費及び子の保育料のうち一定のもの

(4)教育資金の一括贈与の非課税措置の延長

教育資金の使途に通学定期代、留学渡航費等を加えたうえで適用期限を平成31年3月31日まで延長されます。

(5)非上場株式の納税猶予制度の拡充

非上場株式の納税猶予の制度を受けた後に、先代が存命中に2代目が3代目に贈与した場合には、2代目に贈与税が課税されることになっていましたが、一定の要件の基に贈与した場合には、2代目に贈与税が生じないような措置がとられます。

Ⅳ 所得税関係

(1) NISAの拡充

非課税口座に受け入れることができる上場株式等の取得対価の額の限度額を120万円(現行100万円)に平成28年分以後から引き上げられます。

(2) ジュニアNISAの創設

平成28年から平成35年までの各年に、祖父母や父母が未成年者の口座に専用口座を作って投資する場合には、年間80万円までを限度額とする子供版NISAが創設されます。

(3)住宅ローン控除の拡充

住宅ローン控除の適用期限を平成31年6月30日まで(現行平成29年まで)延長されます。

(4)ふるさと納税の拡充

①都道府県又は市区町村に対する寄附金の寄附金税額控除が平成28年度分以後から個人住民税所得割の2割(現行1割)に引き上げられます。

②給与所得者等が寄附を行う場合でも確定申告不要で適用を受けられる「ふるさと納税ワンストップ特例制度」が創設されます。

(5)国外転出する場合の譲渡所得等の特例の創設

国外転出する居住者が有価証券等を評価額で1億円以上保有している場合には、国外転出の際にその有価証券等を譲渡したものとみなして、譲渡所得税が課税されます。なお、納税猶予制度を創設し、一定の要件の基に国外転出の日から5年を経過する日までは猶予することもできます。国外転出の日からこの特例の適用を受けた有価証券等の売買をせずに帰国した場合には、帰国の日から4か月以内に申告することでこの譲渡所得税を取り消すことができます。

Ⅴ その他

(1)空き家の固定資産税の軽減措置の排除

空き家対策の推進のため、空き家に係る住宅用地の固定資産税の特例措置の対象から一定のものを除き除外されます。