外国税額控除と租税条約における軽減・免除規定について

TAX部門 公認会計士 税理士 石橋 知憲

-

outline

-

租税条約の下で税率の軽減・免除を受けられる場合の外国税額控除の適用と、軽減・免除規定を超える外国法人税が課された場合の法人税申告における取扱いについて解説いたします。

1.外国税額控除と租税条約に定める限度税率について

日本企業が外国から得た配当や利子、使用料等の所得は、日本の法人税の課税対象となります。このような外国で生じた所得に対して、相手国においても現地法令に基づき我が国の法人税に相当する租税(以下「外国法人税」)が課された場合には、日本と相手国での二重課税が発生することになります。そこで、この二重課税を調整するため、日本の法人税申告に際して一定の金額を控除(以下「外国税額控除」)することが認められています。

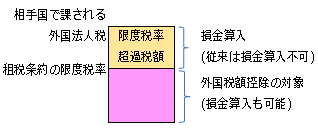

一方、日本が外国と租税条約を締結している場合には、租税条約の下で軽減・免除規定が設けられることが一般的であり、一定の要件を満たした場合には、相手国の国内法の下での税率より有利な税率の適用を受けることが可能です。そして、このような租税条約締結国において課される外国法人税については、租税条約の下での限度税率の範囲内でしか外国税額控除の適用を受けることができないとされています。

2.新たな租税条約の締結・改正に伴う限度税率の変更について

わが国は平成29年(2017年)12月1日現在、123か国・地域との間で70の租税条約等を締結しています。また、新たな租税条約の締結や既存の条約の改正のための交渉も精力的に行われています。

租税条約の締結または改正が行われた場合、相手国で課せられる税率の軽減・免除規定が新設・拡充されることがあります。この場合、軽減・免除規定を受けるために相手国において一定の手続きを適時に取らなければ、相手国において国内法に基づく税率で外国法人税が課され、限度税率超過税額が発生する可能性があります。

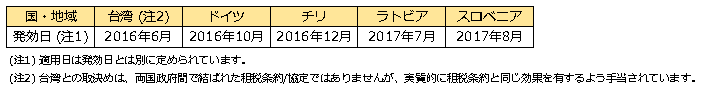

したがって、外国税額控除の適用および限度税率超過税額の発生の有無の検討という観点から、租税条約の締結および改正の動向に注意を払う必要があります。なお、2016年以降、以下の国・地域との租税条約が発効しており、条約相手国・地域における税率の軽減や免除の規定が盛り込まれています。

日本からの投資も多い台湾やドイツで課される源泉所得税については、平成29年(2017年)1月1日以後に支払われるものに新しい租税協定が適用されています。したがって、これら租税協定上の限度税率を超える外国法人税が課せられた場合には、限度税率超過税額について外国税額控除の適用ができず、損金の額に算入することになります。

<執筆者紹介>

TAX部門/公認会計士・税理士 石橋 知憲

主に、大企業グループおよび中堅企業、外資系企業に対する決算業務、税務申告業務、税務相談等に従事。

Column

新年あけましておめでとうございます。

昨年末に平成30年度の税制改正が閣議決定されました。最近の税制改正の傾向としては所得の再配分の傾向が高まり富裕層にとって増税の傾向が顕著となっています。このような傾向の中、我が国の企業の99%以上を占める中小企業の経営者の高齢化が一段と進み、事業承継の問題が喫緊の課題となっています。今回の税制改正では事業承継税制が資産税関係として改正の目玉となっています。弊事務所でも事業承継について非常に注力しています。事業承継の問題で対策を考えているオーナーの方は気軽にお声がけしてくだされば幸いです。

本年もご高配を賜りますよう宜しくお願い申し上げます。