平成28年10月 第2号

今からでもできる相続対策 生命保険金の活用 2

税務部門 税理士 佐々木 孝成

生命保険は相続税の対策として非常に有効な手法の一つです。これは平成28年7月号のTSKNEWSでもあるように「500万円×法定相続人の数」の金額だけ非課税枠が設けられていることからです。今回は保険料を生前贈与することで相続対策となる生命保険の活用方法をご説明いたします。

(1)保険の形態

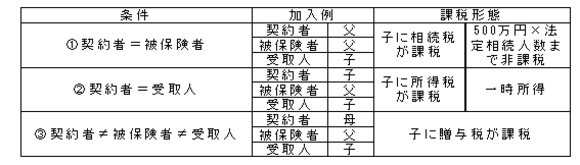

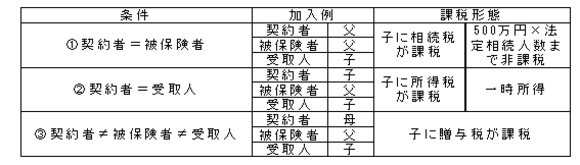

生命保険はその契約形態により、課税される税金が異なるために注意する必要があります。上記の相続税の非課税枠を活用するためには、下記の表の①にあるように保険金受取人を相続人である子にすることが必要です。次に②は契約者と受取人が同じ場合ですが、こちらは死亡保険金から、支払った保険料と特別控除額(50万円)を差し引いた金額×1/2が一時所得として子に所得税が課税されます。そして、③のケースでは、受け取った子に贈与税が課税されることになります。

※保険料はすべて契約者が負担

(2)生前贈与の活用

相続財産が多く、高い税率で課税される場合には、上記表②の形態をとることにより相続人の税負担を軽減することができます。

<事例による検証>

相続税、所得税・住民税とも最高税率55%が適用されるケースで確認してみます。

前提条件:被保険者である父が死亡、受取人である子に死亡保険金1億円が支払われる

・上記①の形態であった場合の課税関係

保険料は父が負担しているため保険金受取人である子に相続税5,500万円が課される。

1億円×55%=5,500万円(計算の便宜上、500万円の非課税を考慮しない)

・上記②の形態であった場合の課税関係

保険料は父が負担していないため、保険金に相続税は課税されないが、保険料負担者である子に所得税・住民税約2,830万円が課される。

(1億円-50万円)×1/2×55%=約2,830万円(計算の便宜上、払込保険料は考慮しない)

現金で子供に贈与を行うと、その現金が何に使われるか心配という声をよく耳にします。しかし上記の方法によれば、生前贈与した現金は保険料に充当されるため無駄な遊行費等に使われることなく、確実に子へ金融資産を残すことが可能となります。

契約形態等によって課税される税金や効果が異なるため、間違った契約形態をとってしまうと逆効果になる場合もあることから、相続対策で生命保険に加入する場合には弊社までご相談ください。