平成29年12月 第1号

年末調整・法定調書の留意点について

TAX部門/税理士 石原 直明

12月となり年末調整の時期に入ってきました。今回は平成29年分の年末調整および法定調書についての留意点をお知らせ致します。

1.年末調整の留意点

① 給与所得控除額の改正

平成29年分より給与収入が1,000万円超の場合の給与所得控除額は220万円が上限と改正されました。

年末調整を行う際は、お使いの給与ソフト等が改正に対応済みであるかを確認して年末調整を行ってください。

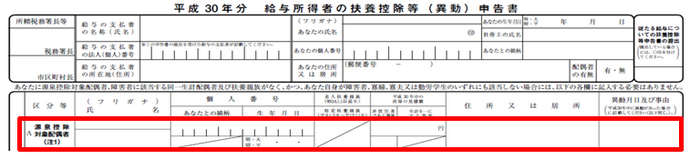

⓶ 平成30年分の給与所得者の扶養控除等申告書の変更

平成29年税制改正により配偶者控除に改正がありました。その結果、年末調整に際して記載する平成30年分の給与所得者の扶養控除等申告書について下記の変更点があります。

●変更点その1 (配偶者控除)

控除対象配偶者を記載していた箇所が源泉控除対象配偶者へ変更されました。この源泉控除対象配偶者とは、平成30年の所得の見込額が900万円(給与収入1120万円)以下の者と生計を一にする配偶者で所得の見込額が85万円(給与収入150万円)以下である配偶者が対象となります。

●変更点その2(障害者控除)

障害者控除の控除対象配偶者の欄が同一生計配偶者という文言に様式が変更されました。この同一生計配偶者とは、平成29年の改正前までの控除対象配偶者のことをいい、生計を一にする配偶者で平成30年の所得の見込額が38万円(給与収入103万円)以下の配偶者が対象となります。

③ 給与所得者の扶養控除等申告書へのマイナンバーの記載省略

支払者が扶養控除等申告書に記載すべき本人、配偶者、扶養親族等のマイナンバーその他の事項を記載した帳簿を備えているときは、その帳簿に記載されている者に係るマイナンバーを記載しなくてもよいこととされています。

2.法定調書の留意点

昨年からの変更点は特段ありませんが法定調書のうち報酬等に係る支払調書の作成上の留意点をお伝えします。

・支払調書に記載する個人のマイナンバーは本人より提出してもらい本人確認を行う必要があります。また、本人に交付する義務はありませんが本人に支払調書を交付する際には本人のマイナンバーは記載してはいけません。

・支払調書に記載する金額は原則として消費税込の金額を記載し、未払いがある場合には未払金額と未徴収の源泉税の金額を内書きします。

・法人に対して支払った報酬等で支払調書の対象となる報酬は、源泉徴収を行っていなくても支払調書を税務署へ提出する必要があります。

<執筆者紹介>

TAX部門/税理士 石原 直明

大企業及び大企業の関係会社を中心に決算業務、申告書の作成、税務相談業務に従事。

Column

早いもので今年も残り1か月となりました。今年は日本将棋連盟の藤井壮太4段の29連勝に代表されるように新しい、かつ、若い力の台頭が目立つ1年でもありました。他方、税務面では、国際競争力の観点から税率引下げや従業員の賃上げ促進強化を始めとする法人税の見直しと個人への課税強化という一連の動きがより鮮明になってきました。間もなく、公表される平成30年度税制改正大綱においてもこの動きがより進むものと思われます。弊事務所でも「税制改正大綱解説セミナー」の開催など皆様への情報提供をよりスピーディーに行って参ります。是非、ご参加下さい。