平成30年6月 第1号

延滞税の計算

TAX部門所属 マネージャー 税理士 林 明秀

納付すべき税金を納付期限までに納付が出来なかった場合において、本来納付すべき納付額とは別に延滞税を納付する必要があります。今回は、延滞税の計算についてご紹介いたします。

1.附帯税の概要

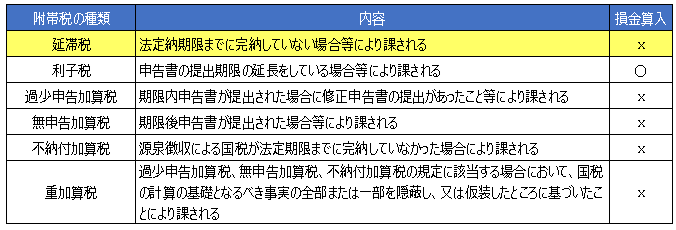

附帯税は、期限までに申告や納付をした納税者との均衡を図るため、期限までに申告や納付をできなかった納税者に対して、納付すべき税金に附帯して課されるものになります。

以下の税目が附帯税になります。

延滞税は附帯税の中の1つに該当します。

2.延滞税の計算

延滞税の計算は、原則として未納税額×法的納期限の翌日から完納日までの日数÷365×14.6%(納期限の翌日から2月を経過する日までは7.3%)ですが、租税特別措置法において下記の通り軽減されています。

①納期限の翌日から2月を経過する日

・・・7.3%と特例基準割合(平成30年は1.6%。以下同じ)+1%=2.6%のいずれか低い割合

②納期限の翌日から2月を経過する日後

・・・14.6%と特例基準割合+7.3%=8.9%のいずれか低い割合

納付すべき税額5,000千円とする。

【計算】

2月を経過する日までの延滞税(A)

5,000千円×2.6%×61日÷365日=21,726円

2月を経過する日後から完納日までの延滞税(B)

5,000千円×8.9%×31日÷365日=37,794円

(A)+(B)=59,520円⇒59,500円(百円未満切捨)

なお、偽りその他不正行為により国税を免れた場合等を除き、修正申告書等が法定納期限(期限後申告の場合はその提出日)の翌日から1年を経過する日後に提出された場合、1年を経過する日の翌日から修正申告書等が提出された日までは延滞税の計算期間から除かれることとなります。そのため、重加算税の修正申告等の対象となった場合についてはこの適用はありません。

<執筆者紹介>

林 明秀 TAX部門 マネージャー 税理士

中小企業から上場企業までの決算申告業務、税務相談に従事している。また、公益法人等の決算申告業務にも従事している。

Column

平成30年度の税制改正により事業承継税制の制度の内容が大幅に緩和されこれから事業承継を考えている中小企業のオーナーにとってはその活用が大幅に増すのではないかと思われます。これまでの事業承継税制では平成21年の事業承継税制の創設後、平成29年3月末日の時点で贈与認定を受けた累計件数が865件、相続認定を受けた累計件数は1,100件と日本の中小企業の数に比べて微々たるものでした。今後、TSKにおいても事業承継を今まで以上にクライアントサービスの大きな柱と考えて取り組む所存です。現在チームを組成し皆様方に情報発信していきたいと考えていますので宜しくお願い致します。