令和元年7月 第2号

特定事業用宅地等に係る小規模宅地等についての相続税の課税価格の計算の見直し

個人資産部門 吉田 紳一郎

2019年度税制改正(以下「本改正」という)により小規模宅地等についての相続税の課税価格の計算の特例について、特定事業用宅地等の範囲から、相続開始前3年以内に事業の用に供された宅地等(当該宅地等の上で事業の用に供されている減価償却資産の価額が、当該宅地等の相続時の価額の15%以上である場合を除く)を除外することとなりました。

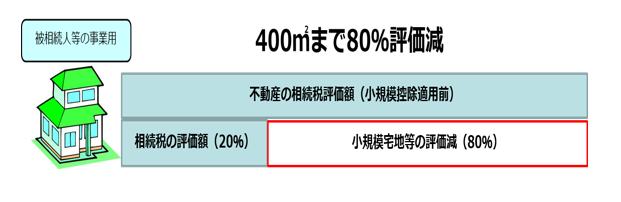

1.特定事業用宅地等に係る小規模宅地等についての相続税の課税価格の計算の特例(以下「本特例」という)の概要

本特例は、被相続人等(※)の事業の用(不動産貸付業等を除く)に供されていた宅地等で、一定の要件に該当する被相続人の親族が相続又は遺贈によりその宅地等を取得した場合、その宅地等の400㎡までについては80%の評価減を受けられるというものです。

※被相続人等…被相続人、被相続人の生計一親族をいいます。

2.本特例の適用を受けるための要件

以下の要件の全てを満たす被相続人の親族が本特例の適用を受けることができます。

(1)申告期限までに被相続人の事業を引き継ぐこと(被相続人の生計一親族の事業の用に供されてい

る宅地等を除く)。

(2)申告期限まで引き続きその宅地等を所有し、その宅地等で事業を行っていること。

3.改正内容

本改正により、2019年4月1日以後に発生した相続又は遺贈については、被相続人等の事業の用に供した時期により、本特例の適用が受けられなくなります。

(1)改正前 相続開始前にその宅地等を事業の用に供した場合には適用可能

(2)改正後 相続開始前3年以内にその宅地等を事業の用に供した場合には適用不可

4.注意点

本改正は、相続開始前3年以内に事業の用に供された宅地等でも以下の場合には適用されませんので注意が必要です。

(1)その宅地等の上で事業の用に供されている減価償却資産の価額が、その宅地等の相続時の価額の15%以上である場合。

(2)2019年3月31日以前に発生した相続又は遺贈の場合

(3)2019年3月31日以前から事業の用に供されている場合

5.個人版事業承継税制との併用不可

同じく本改正で新設された個人版事業承継税制は、本特例との選択適用となります。そのため個人版事業承継税制を適用した場合には、上記要件を満たしていても本特例を適用することはできない点に注意が必要です。

<執筆者紹介>

個人資産部門 吉田 紳一郎

相続税申告のほか、相続対策や事業承継など、個人資産税業務に従事しています。