資金繰りの新解決策!将来債権ファクタリングの活用

公認会計士・税理士 田中 新也 シニアマネージャー

1.ファクタリングの仕組み

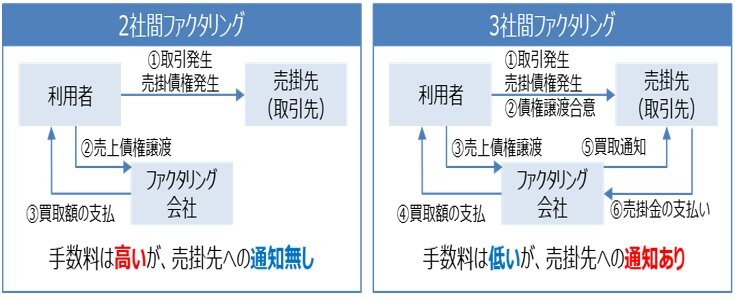

ファクタリングは債権買取りであり、企業が保有する売掛債権を一定の手数料を引いた金額でファクタリング会社に譲渡することで、売掛債権の支払期日を待たずに早期に資金化できる仕組みです。一般的なファクタリング方法は、2社間ファクタリング(利用者・ファクタリング会社)と、売掛先も含めた3社間ファクタリングの二つがあります。

2社間ファクタリングは手数料は高くなりますが、売掛先へ知られることがないため信用不安が避けられ多く利用されています。

3社間ファクタリングは手数料は抑えられるものの、売掛先へ知られるため、信用不安が生じる懸念があります。

2.将来債権ファクタリングのメリット・デメリット

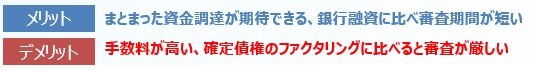

2020年の民法改正により、将来債権の譲渡が明文化されたことで法的なリスクも排除されたことに伴い、将来債権ファクタリングを扱うファクタリング会社が増えてきました。将来債権ファクタリングの最大のメリットは、取引が発生していなくても資金化ができるため、確定債権を前提とする通常のファクタリングだけを利用する場合に比べて、まとまった資金の調達が期待できる点です。また、銀行に比べて審査期間が短く、スピーディーな資金調達も可能です。そのため、突発的な支払いが生じ、早期に資金が必要となる場合などには、非常に心強い味方となります。一方で、手数料が高い、通常の確定債権のファクタリングに比べると審査が厳しい、といったデメリットもあるため、利用にあたっては資金の必要状況に応じた総合的な判断が必要となります。

資金繰りに窮した際の対応としては、今回ご紹介した将来債権ファクタリングの他、銀行の借入金返済の猶予をもらう、業績改善による資金繰りの改善を図るといったことも同時に検討する必要があります。弊事務所は様々な金融支援手法、幅広い業種での再生支援実績を有しています。今後の事業の継続や業績改善、借入金の返済にお困りの際には、お気軽にご相談ください。

執筆者紹介

田中 新也 シニアマネージャー(公認会計士・税理士)

大手監査法人で金融機関に対する監査業務に従事した後、高野総合会計事務所に入所。現在は、FAS部門にて企業再生、M&A、価値評価業務等を中心とした幅広いコンサルティング業務に従事。特に、中小企業活性化全国本部への出向経験を活かした中小企業の企業再生に強みを持つ。組織再編業務や法人税務顧問業務、その他、金融機関向けの研修講師なども手掛ける。