相続税の延納について

個人資産部門 野倉万須美

ポイント1. 各人の相続税の総額が10万円を超えていること

延納を申請する人ごとの相続税額が10万円を超えている必要があります。また相続税に附帯する延滞税・加算税及び連帯納付責任額については延納の対象となりません。

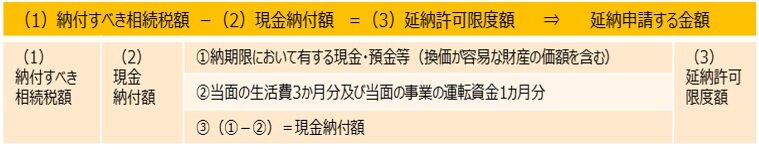

ポイント2. 金銭納付を困難とする事由があり、かつ納付が困難な金額の範囲内であること

相続税は金銭一時納付を原則としているため、納期限等までに現金等で納付できる金額は延納の対象から除かれます。延納申請できる金額を『金銭納付を困難とする理由書』の作成を行い、計算します。

ポイント3. 延納担保の選定

延納を申請する金額が算定できたら、どの財産を延納の担保とするのか選定をします。

【担保の対象と順位】

①国債及び地方債 ②社債その他の有価証券で税務署長が認めるもの ③土地 ④建物等 ⑤その他一定のもの

※担保物所有者の承諾書等があれば、第三者の保有する財産も担保として提供することができます。

ポイント4. 『延納申請書』及び『担保提供関係書類』の納期限までの提出

納期限等までに『相続税の延納申請書』・『担保提供関係書類』を被相続人の死亡時における住所地を所轄する税務署長に提出します。税務署長は延納の申請書が提出された場合、通常は3ヶ月以内に申請の許可又は却下を行います。なお、『担保提供関係書類』については一定の届出をすることで、最大6ヶ月の期限の延長ができます。

※延納税額が100万円以下かつ延納期間が3年以下の場合は担保の提供は不要です。

ポイント5. 延納期間と利子税は相続財産に占める不動産等の割合によって判断

延納期間や利子税は相続財産のうちに占める不動産等の割合によって判断し、不動産等と動産に分けて計算されます。

※延納を申請した場合に必ずしも許可が下りるわけではありません。書類の出し直しや担保の見直しを求められる場合や却下されることもあります。いずれにしても事前の準備と検討を充分に行う必要があります。

執筆者紹介

個人資産部門 野倉万須美

相続税申告のほか、相続対策や事業承継など、個人資産税業務に従事しています。